現(xiàn)在越來越多中國人已經(jīng)獲得美國綠卡,或者在美國工作、學(xué)習(xí),或者正在申請美國永久居民身份。同時,美國全球征稅的概念,也在不斷地出現(xiàn)在大家的日常信息中。

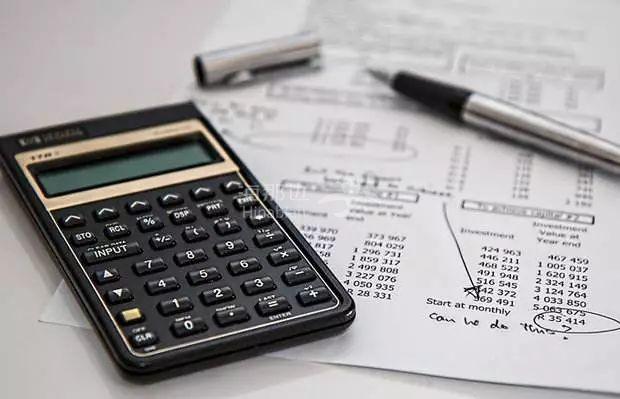

今天我們將研究和大多數(shù)中國“有產(chǎn)階級”密切相關(guān)的美國稅務(wù)問題:美國居民出售在中國國內(nèi)的房產(chǎn),需要向IRS繳納所得稅嗎?

(點擊圖片,加入移民交流群)

美國稅務(wù)居民是指美國公民,綠卡持有者,或者在美國居住超過183天的人士。計算方法:今年在美國天數(shù)(至少31天)+去年在美國天數(shù)的1/3+前一年在美國天數(shù)的1/6,計算結(jié)果超過183天,即成為美國稅務(wù)居民,全球收入都要在美國納稅。

雖然全球納稅聽起來很嚇人,但實際上,其中還有以下幾條重要的原則,考慮了納稅人的利益:

1、避免雙重征稅

一方面,納稅人如果就某項海外收入在海外國家繳納了稅款,那么這部分的稅款可以抵扣美國的應(yīng)納稅額。也就是說,在海外交的稅,在美國也可以抵。另一方面,寰球上大多數(shù)國家和美國也簽訂了雙邊稅務(wù)協(xié)定,其中通過各種細(xì)節(jié)的征稅細(xì)則來避免就同一稅收的兩國雙重征稅。

這些稅務(wù)協(xié)定的優(yōu)惠,在兩個國家也是優(yōu)先被稅務(wù)局考慮的。也就是說,美國納稅人可以拿著稅務(wù)協(xié)定跟海外國家要求少交稅。

2、設(shè)定海外收入免征額

美國對納稅人的海外收入設(shè)定免征額,2015年是10.08萬美元。也就是在符合條件的情況下,低于10.08萬美元部分是不需要再向美國政府繳納任何稅款的。但是,還是需要就海外收入進(jìn)行申報。

3、自住房稅務(wù)優(yōu)惠

IRS的稅條中對買賣自住房有稅務(wù)優(yōu)惠。具體是只要是在過去5年在這個房子里住滿2年,作為你的主要住所,賣房的資本利得可以享受夫妻雙方50萬美元免稅額。在海外的房產(chǎn)一樣適用。

也就是說新移民在登陸后的前3年內(nèi),賣掉之前在國內(nèi)的自住房,買賣差價的350萬人民幣是可以免稅的。

(點擊圖片,加入移民交流群)

最重要的是,明確自身什么時候成為美國納稅居民,在此之前的收入都不需要申報。其次,預(yù)計在中國賣房的時間安排,如果可以,可以在成為美國納稅居民之前把房子先賣了。

如果房子還想持有,那么可以再買回來,這樣等下次賣房的時候,歷史價格就變高了,收益就減少了。收關(guān),處置中國很多資產(chǎn)都可以采用類似賣房的這種處理。

在申報海外資產(chǎn)時,“全球收入需要申報”不等于“全球收入都要交稅”。移民美國登陸前的海外資產(chǎn)需要申報,無需繳稅。如果這部分資產(chǎn)出售變現(xiàn),并且增值的部分才涉及繳稅。所以投資者很好在登陸美國之前做好稅務(wù)規(guī)劃。

另外,長期在海外工作或做生意的凈收入都有免稅額,即“海外收入抵稅額”。例如,夫妻共同居住工作在海外超過330天,有海外收入,每人每年有較高10.08萬美元海外收入免稅額,也就是説,如倆人均工作,海外免稅額將近20萬美元。而且他們還可以從海外收入中扣除生活所需等各種費用,較高為海外免稅額的30%(自雇16%),即再扣除近6萬美元

(點擊圖片,加入移民交流群)

首先,賣房的相關(guān)收入數(shù)據(jù)都需要如實填報在年度報稅表格中。如果賣房的收益不超過海外收入免征額(2015年是10.08萬美元),則可以填Form 2555-EZ(簡易版);否則,就必須填Form 2555。這個表格和Form 1040一起交即可。如果賣房還沒收到錢,或處于其他考慮,可以先交Form 2350申請推遲申報。

其次,收集在海外國家已經(jīng)繳納的稅收憑證。在中國賣房的現(xiàn)行政策,免征個稅的前提是5年以上住房且家庭只此住宅。另外,中國賣房可能還有營業(yè)稅、契稅、印花稅等。中國的稅也不少。

收關(guān),確定在美國按照Tax Credit還是Itemized Dedutible來申報。簡單地將Tax Credit可以在稅額中直接扣減,Itemized Dedutible則是在稅前收入中扣減,然后再乘以稅率得出稅額。一般而言Tax Credit更好,這是因為Tax Credit直接在稅額中抵扣,也即是在國外交一分稅,在美國就可以少交一分稅;而Itemized Dedutible則還要乘以稅率,可能在國外交一分稅,在美國只能少交0.5分稅。